賃貸不動産を売却する際に意外と大きな出費になるのが「税金」です。賃貸不動産の売却は、マイホームとは異なり節税できる特例が少ないことが特徴となっています。

では収益物件を売却すると、一体どのような費用と税金が発生するのか詳しく解説していきます。

1.賃貸不動産を売却する際の費用と税金の概要

(1)不動産売却に伴う主な費用と税金の種類

- 不動産売却に伴う主な費用と税金の種類

賃貸不動産を売却する際には、以下のような費用と税金がかかります。

|

費用・税金の種類 |

内容 |

|---|---|

|

印紙税 |

売買契約書に課される税金 |

|

登録免許税 |

所有権移転登記に課される税金 |

|

仲介手数料 |

不動産会社に支払う手数料 |

|

司法書士手数料 |

司法書士に支払う手数料 |

|

ローン返済手数料 |

金融機関へ支払う手数料 |

|

消費税 |

手数料などにかかる消費税 |

|

譲渡所得税 |

売却による所得に課される税金 |

|

住民税 |

譲渡所得に対する市区町村への税金 |

- 賃貸不動産の売却と一般住宅の売却の違い

賃貸不動産の売却には、一般住宅の売却とは異なる点があります。例えば、譲渡所得の計算方法が異なり、収入や経費の取り扱いが異なります。また、税制面での優遇措置もあるため、税理士等に相談することが重要です。

(2)賃貸不動産の売却と一般住宅の売却の違い

賃貸不動産を売却する場合と自己住居の一般住宅を売却する場合では、費用面や税金面で大きな違いがあります。主な違いは以下の通りです。

|

区分 |

賃貸不動産 |

一般住宅 |

|---|---|---|

|

譲渡所得の扱い |

事業所得として課税される |

居住用財産の譲渡所得として3,000万円の特別控除が受けられる |

このように、賃貸不動産は事業用資産として扱われるため、一般住宅のような譲渡所得の特別控除の適用はありません。

したがって、賃貸不動産の売却では一般住宅に比べて高額な譲渡所得税や住民税が発生する可能性がありますので、費用と税金の試算は重要となります。

2.印紙税について

(1)印紙税の計算方法

印紙税は、不動産売買契約書などの契約書類に課税される税金です。印紙税の金額は、売買契約金額によって変わります。

具体的には、以下の表のように計算されます。

|

売買契約金額 |

印紙税額 |

|---|---|

|

10万円以下 |

200円 |

|

10万円超~50万円以下 |

200円 |

|

50万円超~100万円以下 |

500円 |

|

100万円超~500万円以下 |

1,000円 |

|

500万円超~1,000万円以下 |

5,000円 |

|

1,000万円超~5,000万円以下 |

10,000円 |

|

5,000万円超~1億円以下 |

30,000円 |

|

1億円超~5億円以下 |

60,000円 |

|

5億円超 |

100,000円 |

例えば、売買契約金額が8,000万円の場合、印紙税は30,000円となります。不動産売買では印紙税の他にも様々な費用がかかりますので、事前に十分な検討が必要です。

注)不動産の譲渡に関する契約書のうち、その契約書に記載された契約金額が10万円以下のものは、軽減措置の対象となりません(税額200円)。また、契約書に記載された契約金額が10,000円未満のものは非課税となります。

画像引用:国税庁HP

(2)印紙税を節約する方法

原本2通作成ではなく1通作成し買主へ渡し、写しを売主が持つようにすることで印紙代を抑えることができます。その旨、契約書にも記載するのをわすれないようにしましょう。

3.登録免許税について

(1)登録免許税の計算方法

所有権移転登記

登録免許税は、不動産の所有権移転登記をする際に納める税金です。不動産売買契約の際、売主と買主の双方に課税されます。

登録免許税の計算方法は、固定資産評価額に2%(軽減税率1.5%)をかけた登録免許税が課せられます。

抵当権抹消登記

賃貸不動産売却の際、抵当権の設定がある場合は、抵当権抹消登記が必要になります。売主は、金融機関に対して残債務の一括返済を行い、抵当権を解除してもらう必要があります。

抵当権抹消登記の登録免許税は、不動産1個につき1,000円となります。

例えば、マンション1棟と土地1筆を売却する場合、登録免許税は2,000円になります。同様に、アパート1棟と土地3筆を売却する場合、登録免許税は4,000円になります。

(2)登録免許税を節約する方法

残念ながら登録免許税の金額自体を削減することはできません。

4.仲介手数料とその他手数料

(1)仲介手数料の相場

不動産の売買には一般的に仲介業者が関与します。その場合、仲介手数料が発生します。仲介手数料は取引価格に一定の割合(税込)を乗じて算出されます。

|

取引価格帯 |

手数料率の相場 |

|---|---|

|

400万円超 |

3% + 6万円 |

なお、この仲介手数料は売主と買主のそれぞれが仲介会社へ支払うことになります。

また、仲介手数料には一般的に広告費用なども含まれています。手数料の詳細は仲介業者によって異なるため、契約時に確認することが重要です。

(2)司法書士手数料の相場

賃貸不動産の売却に際し、司法書士に依頼する手続きが発生します。司法書士に支払う手数料は、以下の通りです。

登記申請(所有権移転)の手数料

抵当権抹消の手数料

登記申請は、新しい所有者への所有権移転登記を行う手続きです。

抵当権抹消手続きは、旧所有者名義のローン債務が残っている場合に行われます。ローン完済後、抵当権を抹消するための手続きとなります。

手数料の総額は、概算で1~3万円前後となるケースが多いです。手数料は、地域や物件の状況によっても異なるため、事前に司法書士に確認しましょう。

(3)ローン返済手数料の相場

賃貸不動産を売却する際、残債がある場合はローン残高の一括返済が必要になります。ローン返済手数料は金融機関によって異なりますが、以下の手数料がかかります。

|

手数料の種類 |

金額 |

|---|---|

|

残高全額繰上返済手数料 |

融資残高の0.8~2.0%程度 |

返済手数料を節約する方法としては、ローン返済時期を調整することが挙げられます。例えば、半年後や1年後に返済するタイミングを選ぶことで、残高が減少し手数料を抑えられる可能性があります。ただし、その間の利息負担も考慮する必要があります。

(4)これらの費用を節約する方法

仲介手数料は不動産会社ごとに異なりますが、一般的な不動産会社の場合は3%が相場です。しかし、仲介手数料半額などのサービスを行っている不動産会社を利用すれば、手数料を大幅に節約できます。ただし、賃貸不動産の売買にはかなり専門的な知識が必要となりますので、トラブルを避けるためにも安易に手数料の安い仲介会社に依頼するのはやめておきましょう。

司法書士手数料は、手続きの種類や物件の金額により異なります。事前に複数の事務所に見積もりを取ることをお勧めします。

ローン返済手数料については、金融機関によってまちまちですが、残念ながら節約する方法はありません。

5.譲渡所得税と住民税

(1)譲渡所得の計算方法

賃貸不動産の譲渡所得は、以下の計算式で算出されます。

譲渡所得 = 譲渡価額 – 譲渡費用 – 取得費 – 資本的支出

|

項目 |

内容 |

|---|---|

|

譲渡価額 |

不動産の売却金額 |

|

譲渡費用 |

仲介手数料、印紙税、登録免許税など |

|

取得費 |

購入時の取得価額や付帯費用から減価償却費を控除した価額 |

|

資本的支出 |

増改築費用や修繕費などの大規模な支出 |

例えば、取得価額10,000万円の賃貸マンションを12,500万円で売却した場合、譲渡費用が500万円かかり、過去に1,000万円の資本的支出があったとすると、譲渡所得は以下の通りです。

譲渡所得 = 12,500万円 – 500万円 – 10,000万円 – 1,000万円 = 1,000万円

このように算出された譲渡所得に対して、譲渡所得税と住民税が課税されます。長期所有の場合は特別控除などの軽減措置があるので、税理士などの専門家に相談することをおすすめします。

- 減価償却相当額の算出方法については、国税庁の下記ページを参考にしてください。

建物の取得費の計算|国税庁

(2)譲渡所得税と住民税の計算方法

譲渡所得税と住民税の計算は以下の通りです。

-

譲渡所得金額の計算

-

譲渡収入金額 – 取得費 – 譲渡費用 = 譲渡所得金額

-

|

項目 |

内容 |

|---|---|

|

譲渡収入金額 |

売却代金 |

|

取得費 |

購入額や付帯費用から減価償却費を控除した価額 |

|

譲渡費用 |

仲介手数料、印紙税、登録免許税など |

-

譲渡税率

|

保有期間 |

譲渡所得税 |

住民税 |

|---|---|---|

|

5年以下 |

30.63% |

9% |

|

5年超10年以下 |

15.315% |

5% |

-

譲渡所得税・住民税額の計算

-

譲渡所得金額 × 税率= 譲渡所得税額

-

(3)譲渡所得税を節約する方法

譲渡所得税の節約には、以下の方法があります。

長期所有による税率の適用

上記の通り、賃貸不動産を5年を超えて所有していれば長期譲渡となり、短期譲渡に比べると税率が約20%低くなります。所有期間5年を超えてから売却することで、譲渡所得税を抑えることができます。

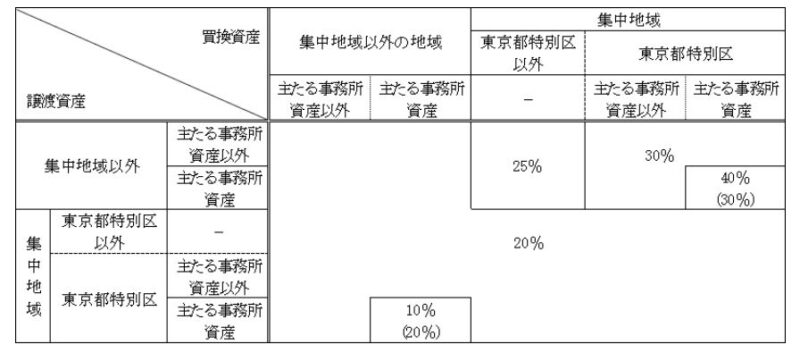

事業用不動産の買換え特例の利用

事業用の不動産を売却した際の譲渡所得については、一定の要件を満たせば、買換え特例を利用することができます。これにより、買換資産の取得価額から譲渡資産の譲渡価額を控除した残額に対してのみ譲渡所得税が課税されることになります。

買換え特例の適用要件は以下の通りです。

|

要件 |

内容 |

|---|---|

|

適用対象 |

所得税(譲渡所得) |

|

期間要件 |

譲渡の日の属する年の1月1日において所有期間が10年を超えること 買換資産を取得した日から1年以内に事業に使うこと |

|

用途要件 |

譲渡資産と買換資産は、共に事業用のものに限定→事業用の資産の範囲 |

|

申告要件 |

確定申告時に該当する届出書の提出が必要 |

課税税率は下記の図の通りです。

画像引用:国税庁HP

この特例を利用することで、譲渡所得に対する課税が事実上繰り延べられるため、節税効果が期待できます。

6.成功者に学ぶ賃貸不動産売却のポイント

(1)適切な時期の売却

賃貸不動産の売却時期を的確に判断することが重要です。時期を失すれば、資産価値の減少や売却機会を逃してしまう恐れがあります。

適切な売却時期の目安としては、以下の点が挙げられます。

|

売却時期の目安 |

|---|

|

・地域の相場が高値圏にある時期 |

|

・不動産の資産価値が最大化している時期 |

|

・減価償却期間の満了を控えている時期 |

|

・税制改正など制度変更が予定されている時期 |

地域の相場動向や資産価値の見極めは専門家に相談するのがベストですが、自分なりに常に市況を意識しておくことも大切です。

また、賃貸借契約満了時や税制改正の時期に合わせて売却すれば、手続きの効率化や節税対策にもつながります。適切な売却時期を逃さぬよう、常に情報収集に努めましょう。

賃貸不動産の最適な売却タイミングについてはこちら↓

(2)効率的な売却活動

効率的な売却活動を行うためには、物件の適切な価格設定と事業用不動産の売却に強い不動産会社の協力が不可欠です。

まず物件価格については、近隣の類似物件の売却事例や地域の市場動向を参考に適正な査定を行う必要があります。高すぎる価格設定では買主が付かず、低すぎると損失が大きくなってしまいます。

|

物件価格設定の留意点 |

|---|

|

・近隣の売却事例価格を参考にする |

|

・立地や築年数、広さなどを勘案する |

|

・修繕履歴や賃貸実績を考慮する |

また、賃貸不動産の売却に強い不動産会社の仲介による買主開拓は有効な手段です。特に賃貸不動産の場合、プロの目から見た物件評価や見込み客リストは大きな強みとなります。

このように、適切な価格設定と多角的な広告宣伝、不動産会社の情報力を上手く活用することで、効率的に売却活動を進めることができます。

(3)専門家への相談

不動産の売却は、多額の金銭が動く重要な取引です。適切な時期や方法を見極めるためには、専門家に相談することが賢明です。

専門家の主なメリットは以下の通りです。

|

メリット |

詳細 |

|---|---|

|

客観的な助言 |

不動産の適正価格や売り時、売り方など、専門家なら客観的に助言してくれます。 |

|

手続きのサポート |

専門家に手続きを任せれば、自身で行うよりミスが少なく安心です。 |

|

ノウハウの提供 |

専門家のノウハウを活用できるため、効率的で有利な売却が期待できます。 |

相談する専門家としては、不動産業者や税理士などがおすすめです。それぞれの専門分野について、十分なサポートを受けられます。

専門家に相談する際は、事前に自身の状況を整理しておくとスムーズです。また、信頼できる専門家を選ぶことも重要です。複数の専門家に相談し、納得のいく条件を見つけることをおすすめします。

賃貸不動産を高値で手放すポイントについてはこちら↓

7.まとめ

賃貸不動産の売却には、様々な費用と税金がかかります。主な費用として、印紙税、登録免許税、仲介手数料、司法書士手数料などが挙げられます。また、譲渡所得税と住民税の納税義務も生じます。

これらの費用や税金は、適切に対策を講じることで節約することができます。例えば:

|

費用・税金 |

節約方法の例 |

|---|---|

|

印紙税 |

売買契約書の印紙代を削減する |

|

登録免許税 |

簡易物件であれば軽減措置を受ける |

|

仲介手数料 |

媒介契約の内容を確認する |

|

譲渡所得税・住民税 |

長期所有による軽減税率を受ける、買換え特例を利用する |

このように、賃貸不動産の売却には多くの費用と税金がかかりますが、事前に十分な知識を持ち、専門家に相談することで、コストを抑えた効率的な売却を実現できます。